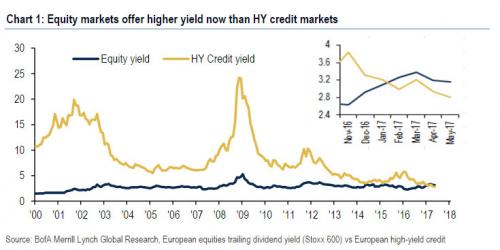

今年欧洲股票收益率首度超过垃圾债。一方面,欧洲央行的QE以及大部分欧洲垃圾债质量的提高使得垃圾债的收益率处于历史最低水平;与此同时,欧洲股票提供了更有吸引力的股息率,并且当市场处于上升周期时,股票会跑赢债券。

今年年初,欧洲股票收益率首度超垃圾债。出现这样的情况,一方面是由于欧洲央行的QE;还有一个原因是大部分欧洲垃圾债质量提高,欧洲垃圾债对投资者仍然有吸引力,这将会使信贷利差进一步缩窄,两方面原因使得垃圾债的收益率处于历史最低水平。

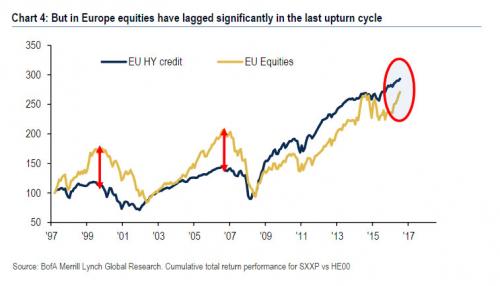

此外,欧洲股票提供了更有吸引力的股息率。对比美国市场不同周期的走势,在上行周期中,股市表现应该优于债市;而目前欧洲股市的累计收益率显著滞后于债市。

美银美林欧洲信贷分析师Barnaby Martin在周二的报告里写道,垃圾债收益率的暴跌是欧洲股市收益率走高的原因。图中显示,欧洲股市首次收益率超过垃圾债。

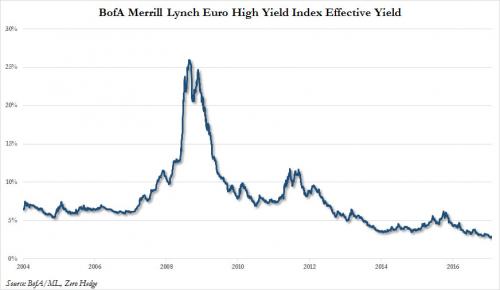

此外,美银美林欧洲垃圾债收益率指数(BofA/ML Euro High Yield Index)已经处于历史最低水平,在4月底下降至3%下方,在5月23日录得2.79%。

为什么欧洲垃圾债收益率这么低?一个显而易见的解释是:市场预期ECB会继续购买这些企业债,事实上ECB此前已购买了许多。

根据ECB数据,上周,ECB平均每日购买企业债的数量为4.01亿欧元,远高于自购债计划开始以来的平均购买量3.65亿。

此外,在5月19日,ECB持有869亿的欧洲企业债,比前一周多出20亿。目前公开发行的欧洲企业债总量达6491.2万亿,这也就意味着,ECB持有欧洲企业债的13.4%。

Martin提供了有别于“ECB干预论”的解释:是垃圾债的质量提高了,BB评级的债券占所有垃圾债的75%左右。他指出,今年欧洲垃圾债对投资者仍然有吸引力。这将会使信贷利差进一步缩窄,收益率会更低。

Martin相信债券投资者开始转战权益类产品:

股市提供了更有吸引力的股息率,同时在盈利周期上收展现出正凸性...尽管垃圾债短期收益依旧可观,然而,我们认为,欧洲的权益类资产有更好的上行可能性。

在宏观层面,投资者可以采用“相对价值”的交易策略:做多欧洲股票,同时做空iBoxx € HY TRS。这样可以得到更高的收益。

Martin继续说:

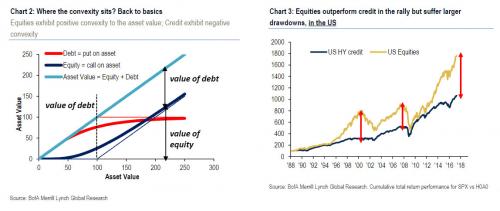

债券投资者的收益总是有上限的。毕竟,当一个投资者持有固定收益工具持有到期,价格又能超过面值与票息总和多少。当投资者的收益空间受限,资产相对盈利空间而言表现的是负凸的。

与之相反的,权益类投资者享受公司资产价格增加带来的收益上涨。这种期权性没有上限,因为股票的表现反映的是公司资产与盈利前景的表现。因而权益投资者收益是正凸的。

基于这样的理由,人们总是预期股市在牛市会跑赢债券;而在下行的时候,股票的表现逊于债券。换言之,权益类资产在经济周期里追求的是beta。图3中显示,这正是投资者在美国市场所经历到的。

Martin将欧洲市场与美国市场做了一个比较:

然而,在上一个周期,欧洲市场并有出现类似的情况。尽管在上世纪90年代与2008年金融危机之前的的周期里,股市表现好于债市,但是在2009年以来这个趋势发生扭转。

那么这个策略会有什么问题呢?在其他条件发生不变的前提之下,并且假定在无限期的未来,ECB购买债券并且能履行最后贷款人的职能,答案是:没有。但是,当情况发生变化时,投资者应该赶紧了结当前仓位。